15.11.2010

«Почему всё так плохо, если всё так хорошо?!»

Rusmet.ru, Михаил Местан

Уже который месяц, разглядывая очередные данные по производству и потреблению продукции российской горно-металлургической отрасли, я недоумеваю: производство и потребление уже практически вышли на докризисный уровень (а по некоторым видам продукции - и превысили его!), а стабильность и уверенность в завтрашнем дне всё не приходят. Отчего же столь неважно, мягко говоря, чувствует себя средний и малый бизнес, да и многие отрасли хозяйства вообще? И кто они, где они, эти загадочные потребители металлопроката и труб, восстановившие свой "рацион" до прежнего уровня, судя по показателям рынка?

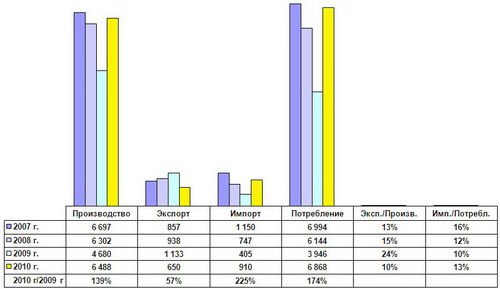

Давайте сначала посмотрим, что же говорят нам цифры товарных балансов по разным видам сырья и продукции черной металлургии за истекшие 9 месяцев 2010 г. в сравнении с аналогичным периодом трех предшествующих лет.

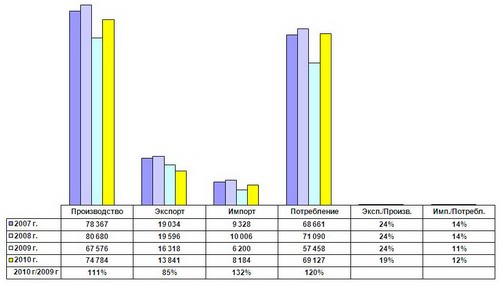

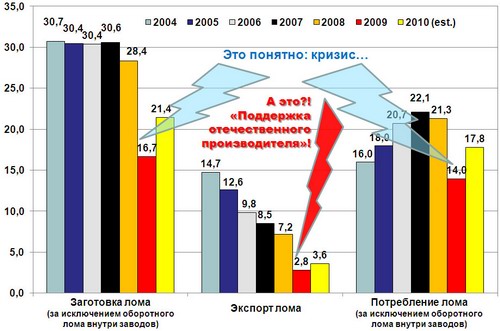

Так, например, производство железорудного сырья в январе-сентябре 2010 г. возросло на 11% до 74,8 млн. т, что всего лишь на 4,6% меньше чем в 2007 г. По видимому потреблению ЖРС картина еще более впечатляюща: +20% к прошлогоднему и выше чем в 2007 г.

Получается, что в крупном бизнесе – «всё в шоколаде» (ну,насколько это вообще возможно, конечно, в сложившихся условиях), а в среднем и малом – мягко говоря, похуже…

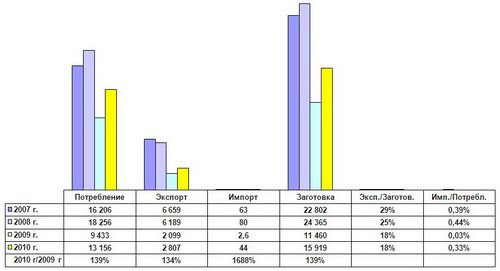

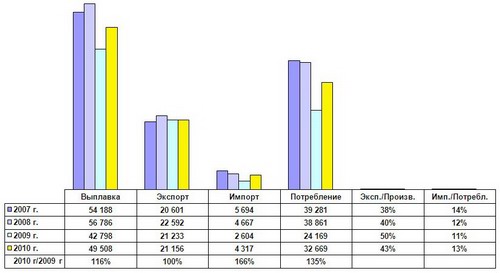

Идем далее по технологическому процессу – рассмотрим выплавку стали.

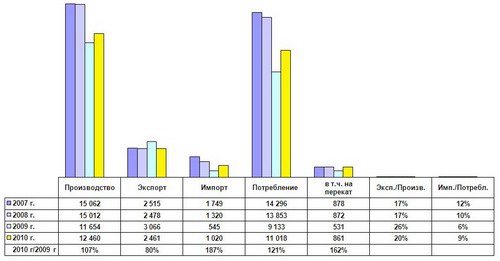

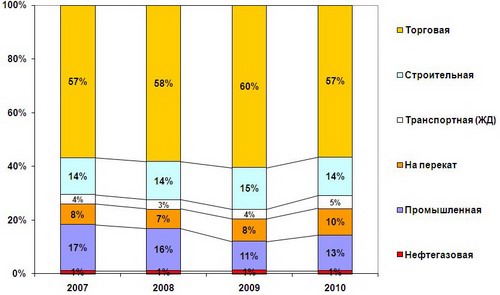

Обратим свой взор на сортовой прокат, большая часть которого потребляется сегодня в России в строительстве, где относительно велика доля среднего и малого бизнеса.

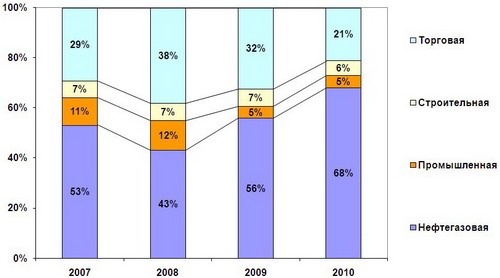

Оценки Rusmet по потреблению сортового проката по отраслям приведены ниже. Как видно из диаграммы, доли металлоторговых компаний и строителей в видимом потреблении соответствуют докризисным (но не будем забывать, что объемы сократились на 23%!), тогда как доля крупного (и государственного) бизнеса перераспределилась от «промышленности» (машиностроение, автомобилестроение, металлообработка, …) к ОАО «РЖД» и потреблению на перекат в черной металлургии.

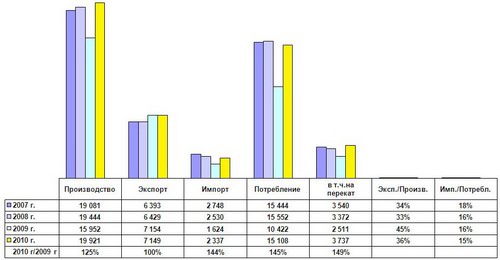

С плоским прокатом картина, пожалуй, самая оптимистичная: производство возросло на четверть относительно прошлогоднего, превысив 19,9 млн. т, что более чем на 4% превосходит докризисный результат 9 месяцев 2007 г.! Видимое потребление скакнуло аж на 45% до 15,1 млн. т (всего на 2% ниже докризисного).

Так кто же они и где же они, эти загадочные строители, покупающие лист напрямую у металлургов, да еще и добирающие через трейдеров? Люди из отрасли, с которыми мне удалось побеседовать, говорят, что это «государственные стройки», т.е. строительство объектов по госзаказу. Так что же, и тут «среднему классу» - не место?!

Остались еще трубы. Трубы, товарищи, как показано дальше, -это наше всё!

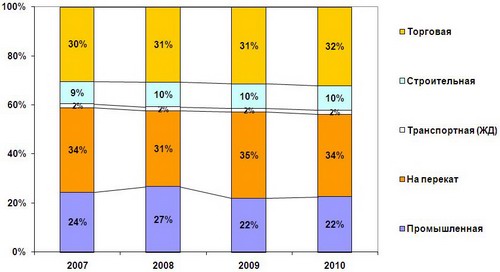

Рассмотрение потребления труб по отраслям проливает свет на то, почему именно с труб кризис «стёк, как с гуся вода».

Экспорт-импорт труб обеспечен, в основном, поставками ТБД для российских же магистральных трубопроводов в России и за рубежом. "Экспорт" в Финляндию, например, практически на 100% состоит из поставок ТБД на завод в Котке по нанесению бетонного покрытия на трубы для газопровода Nord Stream.

Как видим, наиболее стабильным потребителем металлопродукции оказалась нефтегазовая отрасль, фактически полностью находящаяся под неусыпным контролем государства, а также строители, осуществляющие крупные госпроекты. В итоге получается, что практически всё «восстановление» после кризиса обеспечено отнюдь не восстановлением уровня производства и потребления во всей экономике страны, а «вытянуто на себе» очень немногими отраслями. Вернее, даже одной –добычей и экспортом сырья, а отнюдь не ростом среднего и мелкого бизнеса и восстановлением машиностроения, как может показаться.

А с увеличением налогового бремени в 2011-2012 гг. многие эксперты прогнозируют дальнейшее снижение доли мелкого и среднего бизнеса в экономике, вплоть до почти полного его «выдавливания» из жизни страны. Как-то невесело переживаем мы кризис, по-моему…

А Вы что думаете, коллеги?

15.11.2010

Проблема-2014. Часть четвертая

Rusmet.ru, Виктор Тарнавский

Новые проекты в мировой металлургической отрасли

Турция и Иран являются крупнейшими рынками сбыта украинской и российской стальной продукции в странах Ближнего Востока. Однако не намного меньший интерес для металлургов из СНГ представляют и такие регионы как Персидский залив и Северная Африка. Первый из них несколько лет назад опережал все другие части света по темпам роста импорта стальной продукции, но в прошлом году внезапно резко сократил закупки. Второй, наоборот, в прошлом году наращивал импорт. Планы развития собственных металлургических мощностей есть и в североафриканских, и в «заливных» странах. Насколько они могут повлиять на позиции наших экспортеров?

До кризиса планы расширения производства стали составлялись во всех странах североафриканского региона, однако экономические трудности привели к тому, что все проекты были отложены на неопределенный срок. В 2010 году правительство Алжира объявило о планах расширения производства стали в стране на 2 млн. т в год, а длинномерного проката – на 3,5 млн. т в течение следующих четырех лет, но пока все эти проекты остаются декларацией о намерениях. Заключенное же еще в 2007 году с египетской компанией Ezz Steel соглашение о строительстве металлургического завода на 1 млн. т стали в год было денонсировано в апреле текущего года. Пока не подтвердило прежних планов увеличения выпуска и корпорация ArcelorMittal, которой принадлежит единственный в стране интегрированный комбинат Annaba. Более того, в последние несколько лет это предприятие работает с хронической недогрузкой мощностей.

Ливийская металлургическая компания LISCO в сентябре 2010 года также анонсировала план расширения производства стали до 2,6 млн. т, из которых 1,6 млн. т должны приходиться на длинномерный прокат и около 1,0 млн. т – на плоский, однако этот проект пока также не имеет инвестиционного обеспечения. Теоретически производственная мощность LISCO составляет в настоящее время 1,7 млн. т стали в год, но в текущем году эти мощности, скорее всего, будут использованы менее чем на 50%.

Для египетской металлургической промышленности «звонком будильника» стал прошлый год, когда благодаря финансируемым государством строительным проектам потребление стальной продукции (прежде всего, длинномерного проката) резко возросло. Тогда Египту пришлось увеличить импорт более чем в 1,8 раза, при том, что степень загрузки мощностей в национальной прокатной отрасли составляла менее 65%.

По данным египетских специалистов, потребление арматуры в стране должно возрасти от около 7,5 млн. т в текущем году до 10,5 млн. т в 2017-том. В настоящее время мощности по производству данной продукции оцениваются в 6,5 млн. т в год. В связи с этим власти заявили о намерении выдать лицензии на строительство заводов совокупной мощностью 2 млн. т арматуры и 1 млн. т заготовок в год. По предварительным данным, интерес к этим предложениям уже проявили несколько компаний, включая Arcelor Mittal, которая до кризиса собиралась строить метзавод в Египте, но затем отказалась от данного проекта. Кроме того, самостоятельный проект по расширению мощностей осуществляет компания Suez Steel, которая до конца года должна ввести в строй прокатный стан производительностью 400 тыс. т в год, а в течение 2011 года – плавильный цех на 1,2 млн. т в год. Впрочем, очевидно, даже если все анонсированные проекты будут реализованы вовремя, в ближайшие годы Египет по-прежнему будет оставаться крупным импортером стали, хотя показатели 2009 года, похоже, так и останутся непревзойденным рекордом.

Судя по всему, ведущим покупателем стальной продукции в Северной Африке в ближайшие годы будет Алжир. Благодаря увеличению экспорта природного газа в Европу эта страна обладает значительными финансовыми ресурсами. В течение ближайших пяти лет правительство намеревается инвестировать в строительство жилых домов и объектов инфраструктуры порядка $150 млрд. Это означает, что потребление стали в стране значительно увеличится, тогда как объем производства металла, очевидно, так и останется небольшим. Похоже, будет наращивать закупки стальной продукции и Ливия. В целом же представляется, что спрос на сталь в странах Северной Африки в ближайшие годы будет увеличиваться быстрее, чем ее производство, однако основной прирост поставок в этот регион, скорее всего, придется на Турцию.

В 2010 году объем выплавки стали в Саудовской Аравии, Катаре и ОАЭ оценивается специалистами, примерно, в 8,4 млн. т против 6,8 млн. т в прошлом. Импорт стальной продукции в страны региона резко упал еще в прошлом году, когда, например, в ОАЭ было поставлено 5,8 млн. т стальной продукции против 13 млн. т годом ранее, а в Саудовскую Аравию – 3,2 млн. т по сравнению с 6,1 млн. т в 2008-ом. Однако показатели текущего года, судя по всему, будут еще ниже.

В ОАЭ в этом году вступила в строй вторая очередь комбината Emirates Steel Industries (ESI), что позволило довести его мощность до 2 млн. т стали в год. Затем компания получила финансирование для реализации новых стадий проекта. В 2011 году ESI планирует довести свою производительность до 3 млн. т, а к 2014 году – до 6 млн. т в год с соответствующим увеличением производства проката. Кроме того, в начале текущего года в ОАЭ российской группой «Металлоинвест» был запущен прокатный завод Hamriyah Steel, плановая производительность которого составляет 1 млн. т в год, а в 2012 году в строй должно вступить предприятие местной компании BILDCO на 400 тыс. т в год, в планах развития которого предусматривается создание собственных плавильных мощностей.

Несколько новых проектов было анонсировано в текущем году в Саудовской Аравии. Крупнейшие из них – строительство плавильного завода на 1,2 млн. т в год группой Al Tuwairqi Holding, которая в настоящее время обладает мощностями по ежегодному выпуску почти 3 млн. т проката, но всего 1 млн. т заготовок, и прокатной линии на 1 млн. т в год компанией Rajhi Steel Industries. В Катаре местная компания Qatar Steel реализует вторую стадию проекта расширения мощностей, результатом завершения которой в 2011 году должно стать увеличение объема выплавки стали на 1 млн. т в год по сравнению с 2007 годом (т.е. до около 2 млн. т в год).

Однако наибольший интерес, пожалуй, представляют собой проекты создания металлургических мощностей в тех странах, где ранее сталь не выплавлялась, -- в Омане и Бахрейне. Индийская компания Jindal Steel and Power весной этого года приобрела оманский проект Shadeed Iron & Steel. Первая стадия, предусматривающая налаживание выпуска горячебрикетированного железа, должна быть завершена в начале 2011 года, вторая – создание мощностей по выпуску 1,5 млн. т заготовок в год – в 2012 году. В более далекой перспективе индийский инвестор собирается довести объем выплавки стали на предприятии до 3,6 млн. т в год.

Строительством металлургического комбината на 1,2 млн. т стали в год занимается компания Sulb, 49% акций которой принадлежит японской фирме Yamato Kogyo. Соответственно основной продукцией предприятия, которое должно вступить в строй в 2012 году, станет фасонный прокат. Как заявляет руководство Sulb, ввод в действие завода позволит арабским странам Персидского залива полностью обеспечить себя крупносортным профилем.

Итак, реализация заявленных проектов, действительно, позволит странам Персидского залива существенно увеличить объем производства стали и проката. При этом, строящиеся и планируемые предприятия будут обеспечены сырьем, поскольку в регионе, богатом запасами природного газа, уже налажена производственная цепочка «окатыши – восстановленное железо – заготовки – прокат» и заключены договора с поставщиками сырья (прежде всего, бразильской компанией Vale). Тем не менее, говорить о полном обеспечении региона собственной стальной продукцией (если не считать некоторых позиций), пожалуй, не приходится.

В настоящее время страны Персидского залива переживают болезненный «откат» после прекращения строительного бума 2005-2008 годов. Потребление стальной продукции в этом регионе, особенно, в ОАЭ резко сократилось и в обозримом будущем не вернется на прежний уровень. Тем не менее, в ближайшие годы в арабских странах – прежде всего, в Саудовской Аравии, ОАЭ и Ираке продолжится реализация крупных проектов в секторах инфраструктуры и жилищного строительства. Вследствие этого спрос на прокат снова пойдет в рост. Нынешняя слабость ближневосточного рынка во многом обусловлена текущими проблемами в мировой экономике, неуверенностью инвесторов в будущих перспективах, минимальным количеством строительных проектов, стартовавших в течение ближайших двух лет. Однако когда экономика западных стран в 2011-2012 годах начнет подниматься, станут увеличиваться и капиталовложения в государствах Персидского залива.

Кстати, следует отметить, что среди заявленных в этом году в регионе проектов только один (компании ESI) предусматривает увеличение производства плоского проката. Саудовская компанияHadeed, разрабатывающая такие планы до кризиса, очевидно, отложила их до лучших времен. Так что в секторе листовой стали потребности стран Персидского залива в импорте останутся неизменными, а то и возрастут. Кроме того, арабским прокатчикам по-прежнему будут нужны заготовки, так как анонсированный на ближайшие пять лет рост производства стали примерно соответствует запланированному увеличению выпуска проката.

Безусловно, падение объемов поставок стальной продукции в страны Персидского залива по сравнению с докризисными временами стало свершившимся фактом, и возвращения к показателям 2007-2008 годов ожидать уже никак не приходится. Благодаря вводу в строй новых проектов потребность региона в импортной длинномерной продукции вряд ли существенно возрастет по сравнению с текущими показателями, а то и уменьшится. Ирак будет, безусловно, наращивать закупки, однако поставщикам из Турции и СНГ придется конкурировать на этом рынке с компаниями из Катара и ОАЭ. Тем не менее, это сокращение не будет катастрофическим, а по заготовкам и плоскому прокату потребность региона в импортной продукции, как минимум, не уменьшится, а то и возрастет.

*** Без сомнения, в ближайшие годы производство стали в странах Ближнего Востока и Северной Африки будет увеличиваться, и довольно быстро. Однако у металлургических компаний из СНГ нет оснований опасаться потери рынков сбыта на этом направлении. Останутся в неприкосновенности или даже несколько возрастут продажи в страны Восточного Средиземноморья, где на ближайшие годы вообще не планируется сколько-нибудь крупных металлургических и прокатных проектов. Есть возможность расширения поставок в страны Северной Африки – прежде всего, в Алжир и Ливию. Очевидно, крупным потребителем российской стали останется Иран. Потери вероятны на рынке листовой стали в Турции и длинномерного проката – в странах Персидского залива, но они будут все же не критическими. Правда, объемы поставок украинской и российской стальной продукции в страны региона, скорее всего, так и не вернутся на уровень первой половины 2008 года.

Продолжение следует

Труба бесшовная

Труба электросварная

Трубы DIN, ASTM

Труба нефтегазопроводная

Труба нержавеющая

Газлифтные трубы

Арматура термоупрочненная

Арматурная сталь

Уголок

Швеллер

Армированная сталь

Заготовка

Сталь с морским регистром

Нержавеющий металлопрокат

Алюминиевый профиль

Шестигранник

Круг стальнoй (пруток)

Сетки металлические

Биметалл

Composite material (bimetal)

Лист просечно-вытяжной

Метизы DIN, EN, BS, ASME, ANSI

Биметаллы для электротехники

20Х23Н18

20Х20Н14С2

10Г2С1

5ХНМ

30ХГТ

32НКД

Полезная информация