17.01.2011

Мировой рынок стали 1-13 января 2011 г.

Виктор Тарнавский

На мировом рынке продолжается подъем цен. Меткомпании воспользовались оживлением спроса со стороны дистрибуторов и конечных потребителей, которым приходится делать закупки вследствие истощения запасов. При этом производители стали заявляют, что вынуждены повышать цены из-за подорожания сырья – железной руды, коксующегося угля, металлолома, однако, по мнению аналитиков, основным мотивом является стремление компенсировать падение прибылей в четвертом квартале прошлого года. Активнее всего ведут себя американские компании, за последние два месяца поднимавшие цены на плоский прокат семь раз, но и их коллеги в других регионах стараются не слишком отставать.

Компании из СНГ, вернувшись на рынок после праздников, сразу же взвинтили цены, в среднем, на $40 за т. Белорусский метзавод успешно распродал предложенную парию заготовок по $650-655 за т FOB, на этот же уровень вышли и украинские производители. При этом отмечается высокий уровень спроса со стороны всех основных потребителей в странах Ближнего Востока и Северной Африки. Интерес к покупке полуфабрикатов из СНГ проявляют даже турецкие компании, поскольку внутренние цены на заготовки в стране достигли $670-680 за т EXW, аналогичные котировки на условиях FOB выставляют и местные экспортеры. В странах Персидского залива, тем временем, готовы платить за полуфабрикаты до $690 за т CFR; по мнению трейдеров, достижение рубежа $700 за т CFR – лишь вопрос времени.

Рост котировок на заготовки наблюдается и в странах Дальнего Востока. Поставщики из России, Кореи, Тайваня, Малайзии довели стоимость продукции до $650-670 за т CFR, ориентируясь на подорожание лома, достигшего максимального уровня с октября 2008 г. Правда, большинство местных прокатчиков отказываются покупать заготовки дороже $630-635 за т CFR, опасаясь резкого спада цен на длинномерный прокат в марте, когда лом подешевеет. По-прежнему находятся вне рынка вьетнамские компании, пока не исчерпавшие прошлогодние запасы.

Дорожают, хотя и менее резко, и плоские полуфабрикаты. По оценкам аналитиков, увеличение стоимости горячекатаных рулонов до $720-740 за т CFR, ожидаемое во второй половине февраля, должно вывести цены на слябы на уровень $680 за т CFR. Пока российские и украинские компании, вернувшись на рынок, предлагают эту продукцию азиатским прокатчикам по $630-640 за т CFR, однако экспортеры не скрывают своего желания прибавить еще $10-25 за т во второй половине текущего месяца.

Вернулись на рынок даже покупатели в странах Персидского залива, которые ранее удовлетворяли свои потребности, главным образом, за счет продукции национального производства. Однако в последние недели внутренние цены в Саудовской Аравии, ОАЭ и других странах залива скакнули вверх, так что турецкая арматура стоимостью $690-715 за т CFR оказалась весьма востребованной. Покупатели торопятся, поскольку цены продолжают расти. В последние дни турецкие компании подняли февральские экспортные котировки до $700-720 за т FOB, а для внутренних потребителей арматура превысила $720 за т EXW.

Взвинчивать цены начали и компании из СНГ, вернувшиеся на рынок после праздников. Новые предложения для стран Африки и Леванта поступают по $680-700 за т FOB как для арматуры, так и для катанки.

До недавнего времени успешно конкурировать с турецкими и украинскими компаниями могли европейские поставщики. Снижение курса евро по отношению к доллару позволяло им предлагать арматуру в Северную Африку по $680-690 за т FOB. Однако в последние дни, когда курс евро снова пошел вверх, европейцы увеличили стоимость своей продукции до $710-720 за т FOB при экспорте и до 540-550 евро за т ($702-715) за т EXW на внутреннем рынке. В Германии некоторые производители котируют арматуру даже по 600 евро за т с доставкой несмотря на мизерный объем реальных сделок.

Спрос на конструкционную сталь остается низким и в странах Юго-Восточной Азии, а внутренние цены во Вьетнаме, Таиланде и Индонезии все еще не дошли до отметки $700 за т EXW. Тем не менее, основные поставщики поднимают котировки в соответствии с ростом затрат на металлолом. Корейская Hyundai Steel, увеличив экспортные цены на февраль на $50 за т по сравнению с предыдущим месяцем, собирается продавать арматуру в страны Юго-Восточной Азии по $720-730 за т CFR, а турецкая продукция стоит около $740-750 за т CFR.

В других регионах рост цен намного более скромный. Китайские компании медленно поднимают цены на плоский прокат внутри страны и при поставках на экспорт, реагируя, прежде всего, на подорожание руды. Для японских, корейских и тайванских металлургов более существенным фактором является растущий дефицит коксующегося угля, возникший вследствие наводнений в Австралии. Рост цен на листовую сталь, при этом, сдерживается относительно низким спросом. Всего за несколько недель до Нового года по китайскому календарю (3 февраля) большинство покупателей стремятся использовать имеющиеся запасы.

Стоимость г/к рулонов в регионе варьируется от $650 до $690 за т FOB. Наиболее дешевую продукцию предлагают некоторые корейские и тайванские компании. Впрочем, по мнению аналитиков, к февралю цены успеют подняться до $720-740 за т CFR при поставках в Индию и страны ЮВА.

Ведущие ближневосточные производители с начала года прибавили к своим внутренним котировкам от $30 до $60 за т. Так, в Турции горячий прокат с поставкой в марте-апреле предлагается по $770-790 за т EXW. Большинство компаний из СНГ еще не обновляли прайс-листы после праздников, однако сделки на поставку украинских г/к рулонов на Ближний Восток в последние дни заключались по ценам не ниже $640 за т FOB, а российская продукция стоила $680-700 за т FOB. Украинская судостроительная сталь для Турции превысила $770 за т CFR. По оценкам аналитиков, на февраль-март производители из СНГ будут ориентироваться на уровень порядка $700 за т FOB для г/к рулонов.

Европейский рынок еще не отошел от праздников, спрос в регионе остается слабым, однако местные металлурги уже приступили к поднятию котировок, объясняя свои действия увеличением расходов на сырье. По сравнению с концом декабря стоимость плоского проката возросла на 20-30 евро за т. Так, итальянские заводы предлагают горячий прокат на февраль по 560-580 евро за т EXW, хотя, по данным трейдеров, реальные сделки осуществляются, в среднем, на 20 евро ниже. Стоимость российской продукции при поставках в Европу указывается на том же уровне – 560-580 евро за т CFR. Недавнее понижение курса евро по отношению к доллару явно стало выигрышным для европейских металлургов.

На европейском рынке с началом Нового года увеличился спрос, потребители и трейдеры активно пополняют запасы. Многие производители заявляют, что уже полностью распродали продукцию по середину марта включительно. Стоимость нержавеющего холодного проката 304 2В достигает при этом 2900-2950 евро за т EXW – приблизительно, на 100 евро за т больше, чем в декабре.

В США внутренние цены подскочили в январе на $75 за длинную т (1016 кг). Стоимость материала HMS № 1 с поставкой на завод превысила $435 за метрическую т. Японские предприятия закупают лом Н2 по $420-450 за т с доставкой. В связи с этим и экспортеры продолжают взвинчивать котировки. Некоторые американские трейдеры предлагают лом HMS № 1&2 () в Турцию по $520-530 за т CFR, а стоимость румынского и российского материала А3 в той же Турции достигла отметки $510 за т CFR.

В Китае отмена льготы по НДС для поставщиков металлолома с 1 января способствовала подорожанию этого материала на внутреннем рынке до $515-535 за т с доставкой. Некоторые компании покупают импортное сырье по $500-510 за т CFR. Большинство потребителей в регионе предпочитают менее дорогостоящий контейнерный лом, но и его стоимость уже достигла $490-500 за т CFR и продолжает расти.

17.01.2011

Сырьевой поршень

Rusmet.ru, Виктор Тарнавский

Цены на сталь в Китае продолжают двигаться вверх под влиянием увеличения стоимости сырья

Подъем цен на стальную продукцию, охвативший весь мировой рынок, пока в наименьшей степени коснулся Китая. Если в США стоимость горячего проката в середине января более чем на 40% превышала уровень двухмесячной давности, а экспортные котировки российских и украинских производителей прибавили за это время свыше 10%, то в восточных провинциях Китая данная продукция подорожала всего лишь, примерно, на 5%, до около 4650 юаней ($702) за т с металлобазы. Арматура на китайском внутреннем рынке достигла, тем временем, самого высокого значения за последние два с лишним года, однако общий масштаб цен на уровне $700-720 за т с металлобазы выглядит весьма скромным по сравнению с котировками американских компаний и не превосходит уровень Турции или Южной Европы.

Неспешность китайского подъема, впрочем, выглядит вполне обоснованной. К концу года ограничения на потребление электроэнергии в национальной металлургической отрасли были несколько смягчены, кроме того, в строй вступили несколько новых крупных производственных линий. По данным китайской металлургической ассоциации CISA, в декабре в стране выплавлялось, в среднем, 1,70 млн. т стали в день, а в последние 10 дней прошлого года данный показатель достиг самого высокого значения за все второе полугодие – 1,733 млн. т.

При этом, спрос на стальную продукцию в стране остается стабильным, без тенденции к росту. Правительство по-прежнему проводит осторожную финансовую политику, ограничивая объем кредитных средств, поступающих в экономику. Вследствие этого и существенного расширения инвестиций в промышленность и строительство не происходит. Из-за этого объем предложения стальной продукции на китайском рынке снова становится избыточным, а складские запасы, сокращавшиеся в течение осени, снова пошли в рост.

Как признают китайские металлурги, увеличивать котировки их заставляет, в первую очередь, дорожающее сырье. После отмены льготы по НДС для поставщиков металлолома его стоимость подскочила более чем на $40 за т по сравнению с декабрем. Импортные и внутренние цены на железную руду постепенно поднимаются с ноября. Индийский и австралийский концентрат с 62-63,5% железа уже предлагается более чем по $180 за т CIF, причем, рост на этом рынке не прекращается. Наводнение в Австралии привело к подорожанию коксующегося угля, который Китай тоже вынужден импортировать в количестве порядка 3 млн. т в месяц.

Несмотря на приближение Нового года по китайскому календарю (3 февраля), после которого спрос на стальную продукцию, как ожидается, рванет вверх, национальные металлургические компании проводят весьма осторожную политику. Так, корпорации Baosteel, Wuhan Steel, Angang, Hebei Iron &Steel ограничились на февраль повышением отпускных цен на плоский прокат всего на 100-200 юаней ($15-30) за т, аналогичным образом действуют и производители длинномерного проката. И, если в прошлом году котировки на прокат в Китае после новогодних торжеств резко возросли (правда, и завершился этот подъем длительным спадом), то теперь никто из аналитиков не прогнозирует подобного скачка. Есть осторожные надежды на экономическое оживление в марте, но в целом специалисты считают, что основное влияние на цены по-прежнему будет оказывать стоимость сырья.

«Скромность» китайских металлургов привела к тому, что внутренние цены уже не имеют того превышения над экспортными, как в последние месяцы прошлого года. В январе китайские компании повысили стоимость своей продукции для иностранных покупателей на $20-30 за т, предлагая арматуру по $690-720 за т FOB, горячекатаные рулоны – по $650-680 за т FOB и коммерческую толстолистовую сталь – по $675-695 за т FOB. Это находится практически на том же уровне, а то и отстает от котировок других восточноазиатских поставщиков. Если в декабре китайский прокат был самым дорогим на азиатском рынке, то сейчас его стоимость уже не выделяется на общем фоне крупные японские, корейские и тайванские компании продают, например, свои горячекатаные рулоны с поставкой в марте по $670-700 за т FOB.

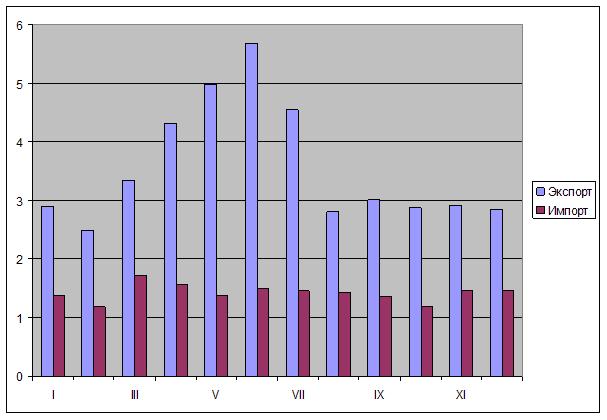

В декабре китайский экспорт стали составил 2,85 млн. т, это один из самых низких показателей за прошлый год. Тем не менее, в 2010 году Китай снова стал крупнейшим в мире экспортером стали, отправив за рубеж 42,56 млн. т стальной продукции, импортировав лишь немногим более 17,0 млн. т (считая полуфабрикаты). Причем, низкие объемы поставок в четвертом квартале объяснялись, главным образом, слабым спросом. Между тем, уже сейчас китайский прокат может быть востребован в странах Восточной и Юго-Восточной Азии, оживились китайские трейдеры и на индийском направлении. На Ближнем Востоке и в Европе китайская стальная продукция еще недостаточно конкурентоспособна, но в случае продолжения подъема цен в этих регионах она станет таковой уже в ближайшие недели. В феврале, если к тому времени на мировом рынке не произойдет отката цен на стальную продукцию, китайский прокат снова появится в продаже, причем, не только в Азии, но и в других регионах. И к этому надо быть готовым.

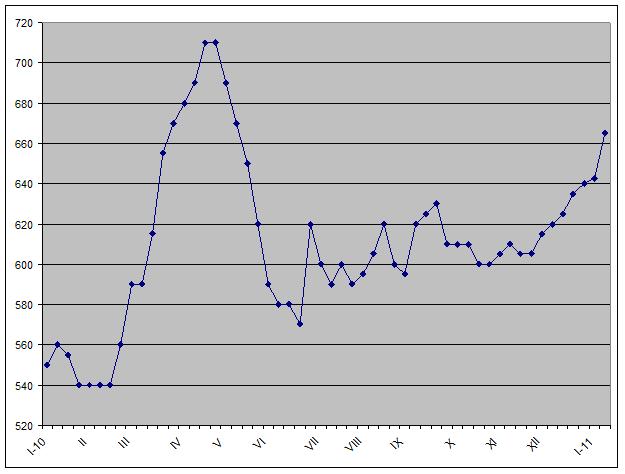

Китайский экспорт и импорт стали в 2010 году по месяцам, млн. т

Труба бесшовная

Труба электросварная

Трубы DIN, ASTM

Труба нефтегазопроводная

Труба нержавеющая

Газлифтные трубы

Арматура термоупрочненная

Арматурная сталь

Уголок

Швеллер

Армированная сталь

Заготовка

Сталь с морским регистром

Нержавеющий металлопрокат

Алюминиевый профиль

Шестигранник

Круг стальнoй (пруток)

Сетки металлические

Биметалл

Composite material (bimetal)

Лист просечно-вытяжной

Метизы DIN, EN, BS, ASME, ANSI

Биметаллы для электротехники

20Х23Н18

20Х20Н14С2

10Г2С1

5ХНМ

30ХГТ

32НКД

Полезная информация