21.10.2010

Китайская стагнация

Rusmet.ru, Виктор Тарнавский

На китайском рынке стали наблюдается слабый спрос при медленном понижении цен

Расчеты китайских металлургических компаний на расширение спроса и повышение цен на их продукцию в октябре не оправдались. Темпы роста в экономике страны замедляются. Власти по-прежнему больше озабочены предотвращением перегрева и обеспечением стабильности финансовой системы и поэтому ограничивают поступление средств в реальный сектор. Народный банк Китая 19 октября повысил базовые процентные ставки на 25 пунктов, что, по словам аналитиков, будет способствовать дальнейшему «охлаждению» экономики.

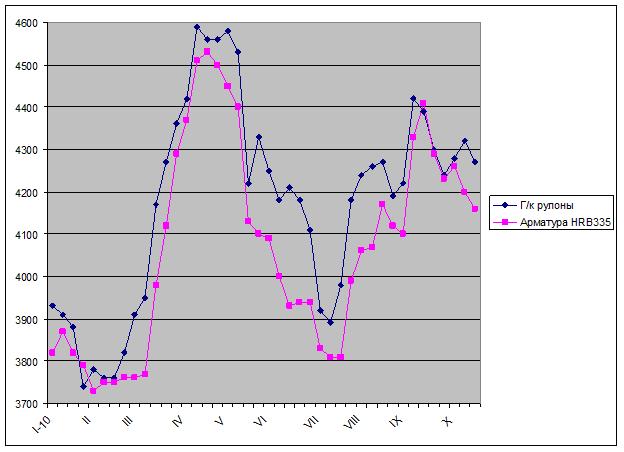

Кампания по энергосбережению, приведшая к сокращению объемов выплавки стали в стране, пока не оказала заметного воздействия на рынок. Складские запасы стальной продукции в крупнейших городах востока страны в течение сентября даже немного увеличились. Ни трейдеры, ни конечные потребители не торопятся с новыми закупками, ожидая удешевления стали в ноябре. Ведущие металлургические компании Китая объявили о том, что оставляют базовые отпускные цены на плоский прокат в следующем месяце на том же уровне, что и в октябре, однако на спотовом рынке стальная продукция в последние дни, действительно, идет под уклон.

Экспортные котировки на горячекатаные рулоны сократились до около $570-590 за т FOB по сравнению с $600-620 за т FOB в начале октября, а коммерческая толстолистовая сталь за это же время подешевела от $620-650 до $600-610 за т FOB. Впрочем, спроса на китайский плоский прокат практически нет и на внешнем рынке.

По мнению ряда экспертов, китайская металлургическая отрасль находится в настоящее время в переходном состоянии. Темпы роста потребления стали в стране падают от 15-20% в год в течение большей части 2000-х годов до не более 5-7%. В восточных провинциях использование стали на душу населения практически сравнялось с европейским уровнем, и дальнейшего увеличения здесь ожидать не стоит. В «глубинке», конечно, большая часть населения не владеет автомобилями, имеет лишь самый минимум бытовой техники, эти регионы все еще испытывают значительную потребность в объектах инфраструктуры, однако их «дотягивание» до уровня приморских провинций будет представлять собой не быстрый и очень постепенный процесс.

В связи с этим теряется необходимость и в быстром наращивании мощностей по выпуску стальной продукции. По прогнозу специалистов китайской металлургической ассоциации CISA, в ближайшие пять лет объем производства стали в стране будет возрастать не более чем на 20-30 млн. т в год. В 2015 году в Китае будет выплавлено порядка 730 млн. т стали. При этом, упор будет делаться на закрытие устаревших предприятий, не эффективно использующих ресурсы и загрязняющих окружающую среду, и приоритетное развитие современных производств, способных выпускать качественную продукцию с высокой добавленной стоимостью.

На четвертый квартал 2010 года специалисты CISA прогнозируют относительную стабильность цен с легкой тенденцией к понижению при ограниченных объемах производства и потребления. Похоже, китайский рынок стали проходит в настоящее время давно назревшую реорганизацию, сопровождающуюся уменьшением складских запасов до нормального уровня. При этом, в качестве основного фактора, способствующего сокращению объемов выпуска, выступает государство с его «энергосберегающей» политикой. Отраслевые эксперты пока не могут сказать, как долго будет продолжаться эта кампания, затронувшая в октябре новые провинции, но полагают, что в 2011 году нынешняя «чрезвычайщина» будет заменена более последовательной политикой, результатом которой может оказаться закрытие ряда металлургических предприятий.

Низкий спрос парализует активность металлургической отрасли по всему миру, Китай здесь не является исключением. Тем не менее, падение цен сдерживается относительно высокими затратами. В четвертом квартале снизились контрактные цены на железную руду, что выгодно для ведущих китайских компаний, заключающих прямые договора с ведущими иностранными поставщиками сырья, но на спотовом рынке ЖРС цены в октябре, наоборот, поднялись. Поэтому спад на китайском рынке в ближайшие несколько недель вряд ли будет значительным. Правда, прекращения этой депрессии, возможно, придется ждать аж до весны.

21.10.2010

Немного оптимизма

Rusmet.ru, Виктор Тарнавский

Компании из СНГ подняли экспортные цены на заготовки

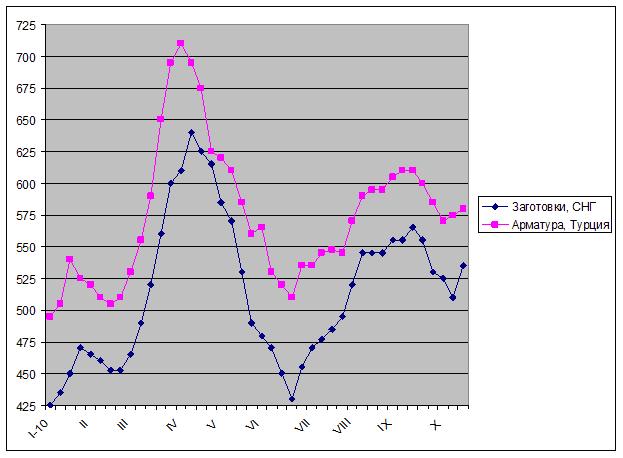

Ситуация на ближневосточном рынке длинномерного проката в последнее время практически не меняется. Объем закупок импортной продукции остается минимальным, большинство потребителей используют арматуру местного производства, приобретая ее, как правило, небольшими партиями. Тем не менее, турецкие компании в начале второй половине октября повысили экспортные котировки на арматуру, доведя их до $580 за т FOB и более, а металлурги из СНГ подняли цены на заготовки. Если в первой половине месяца полуфабрикаты «просели» до $510-525 за т FOB, а некоторые сделки вообще заключались из расчета $500-510 за тFOB, то последние предложения о поставках данной продукции в ноябре поступают по $530-540 за тFOB.

Причин для такого «нелогичного» роста цен несколько. Во-первых, поставщики предлагают на продажу лишь ограниченные объемы полуфабрикатов. Ряд компаний начали более активно использовать заготовки для изготовления длинномерного проката на собственных предприятиях, благо спрос на конструкционную сталь в России и Украине в этом году заметно прибавил, а зимний спад деловой активности на этом рынке еще не начался.

Во-вторых, в последние две-три недели спрос на полуфабрикаты был весьма низким, но достаточным, чтобы экспортеры могли распродать свои запасы. Некоторые производители сообщают, что уже не имеют свободного материала для поставок в ноябре. Заготовки покупали понемногу, но часто: по данным трейдеров, заказы поступали со стороны прокатных компаний из Северной и Западной Африки, Ирана и Европы, где повышение курса евро по отношению к доллару сделало выгодным импорт полуфабрикатов из СНГ.

При этом, заводы из стран Персидского залива, воздерживавшиеся от импорта, исчерпали большую часть запасов заготовки. В середине октября они, как правило, отказывались от покупки российских или украинских полуфабрикатов, которые тогда стоили $550-560 за т CFR, предпочитая продукцию местных мини-заводов, но продолжение этой политики в ноябре-декабре уже выглядит проблематичным.

Правда, поставщики из СНГ могут столкнуться с конкуренцией со стороны Турции. Для многих компаний из этой страны экспорт заготовок становится единственной приемлемой альтернативой длинномерному прокату, спрос на который в странах Ближнего Востока падает (имеется в виду импортная продукция). В середине октября турецкие металлурги предлагали заготовки по $530-540 за т FOB, а на внутреннем рынке котировки, как правило, находились в интервале $520-530 за тEXW (без НДС).

Кроме того, в Турции подешевел металлолом. Стоимость материала HMS № 1&2 (80:20) европейского происхождения упала до $360 за т CFR и менее, американский пока котируется по $365-375 за т CFR, но спроса на него нет. Лом несколько худшего качества предлагается уже по $350-355 за т CFR. Закупив в течение нескольких дней более 400 тыс. т сырья, турецкие компании ушли с рынка, заставив европейских трейдеров, не успевших продать свой материал, пойти на уступки. Так как в Европе сейчас избыток металлолома вследствие резкого сокращения производства длинномерного проката, не исключено, что к концу месяца котировки на лом опустятся ниже $350 за т CFR Турция.

Тем не менее, аналитики считают, что спад на ближневосточном рынке длинномерного проката в ближайшее время сменится повышением. Прежде всего, как ожидается, в ноябре подорожает металлолом. Объем его сборов что в Америке, что в Европе ограниченный, а запасы (за исключением европейского рынка) невелики. Интерес к приобретению данного сырья, при этом, начинают проявлять азиатские металлургические компании, державшие паузу с начала сентября.

Судя по всему, в ноябре в Восточной Азии возрастет спрос и на заготовки. Собственно, некоторые местные компании уже вступили в переговоры о новых контрактах, а цены на полуфабрикаты в регионе стабилизировались или даже пошли немного вверх. Для некоторых российских компаний Дальний Восток может вскоре стать вполне привлекательной заменой Ближнему.

Наконец, к закупкам могут снова вернуться и иранские компании. В октябре они не проявляли особой активности, успешно сбив цены на полуфабрикаты из России и Казахстана до $540-550 за тFOB. Но в последние дни иранские покупатели начали интересоваться заготовками, а цены быстро подскочили до $560-570 за т FOB. В самом Иране цены на арматуру снова пошли вверх, причем, восполнить дефицит этой продукции за счет импорта сложно вследствие действующих против этой страны международных санкций.

Подняв цены, экспортеры заготовок из СНГ, поначалу, безусловно, столкнутся с сопротивлением потребителей. Однако преимущество на ближневосточном рынке уже переходит к продавцу.

21.10.2010

Отступление

Rusmet.ru, Виктор Тарнавский

Производители плоского проката в странах СНГ вынуждены понижать цены для ближневосточных покупателей

На мировом рынке плоского проката наблюдается спад, затронувший все регионы. Объем потребления данной продукции этой осенью оказался значительно меньше, чем рассчитывали производители, а оживление покупательской активности в первой половине сентября сменилось падением продаж в октябре. Потребители, как правило, имеют достаточные запасы и не спешат с новыми приобретениями, ожидая дальнейшего понижения цен.

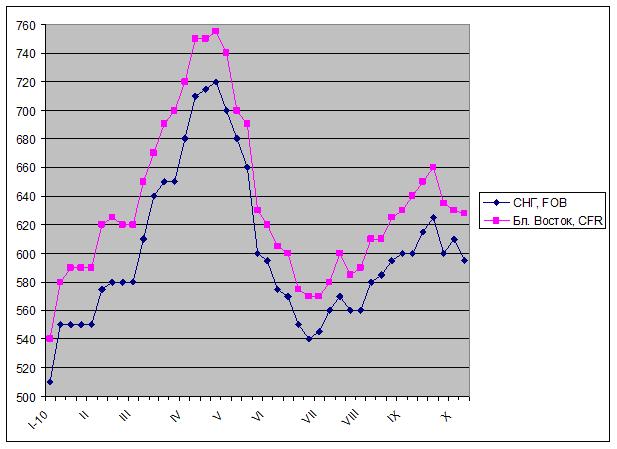

Российские экспортеры плоского проката в начале октября пытались поднять котировки на свою продукцию, предлагая горячекатаные рулоны по $600-630 за т FOB Санкт-Петербург или Новороссийск. При отсутствии спроса со стороны Турции, где внутренние цены на горячий прокат не превышали $620-650 за т EXW (без НДС), основная ставка делалась на страны Восточного Средиземноморья и Северной Африки, где данную продукцию можно было продать по $640-660 за тCFR. Однако емкость этого рынка оказалась незначительной: закупки быстро прекратились, так что поставщикам пришлось пойти на уступки.

У украинских металлургов альтернативой Турции были, прежде всего, страны Европы, где благодаря росту курса евро по отношению к доллару местная продукция в конце сентября – начале октября оказалась значительно (на $50-80) за т дороже импортной, но в неясной и сложной экономической ситуации европейские покупатели предпочитали выжидать, а не заключать новые импортные контракты.

В результате поставщики из СНГ, начав предлагать свою продукцию на ноябрь, были вынуждены сократить котировки. Российские горячекатаные рулоны упали в цене до $590-610 за т FOB, украинская продукция выставляется на продажу по ценам от $570 до $615 за т FOB, но верхняя граница, по словам дистрибуторов, является «виртуальной»: на самом деле найти покупателя на украинский горячий прокат при стоимости выше $600 за т FOB очень сложно. Турецкие компании, в частности, проявляют интерес к этой продукции, но при условии, что цена не превышает $600 за тCFR.

Котировки на украинскую коммерческую толстолистовую сталь в середине октября составляли от $605-610 за т FOB у «Донецкстали» до $650-660 за т FOB у других производителей, но покупатели в ближневосточных странах ведут себя очень агрессивно, сбивая цены. Холоднокатаные рулоны, еще в начале октября предлагавшиеся по $750 за т FOB и выше, подешевели до $700-720 за т FOB за продукцию как российского, так и украинского производства.

Как отмечают некоторые трейдеры, понижение цен привело к некоторому увеличению спроса на листовую сталь из СНГ, хотя говорить о стабилизации рынка еще рано. Многие покупатели требуют дальнейших уступок. Запасы у них еще есть, хотя, скорее всего, большинству потребителей до декабря придется возобновить закупки и хотя бы ненадолго, но вернуться на рынок.

Многое в ближайшее время будет зависеть и от того, как повернутся события в Европе и Восточной Азии. Резкое падение евровых котировок в ЕС, наверняка, оказало влияние на ближневосточных потребителей, создав у них соответствующие ожидания. Точно так же участники ближневосточного рынка отслеживают и уровень цен в Восточной Азии. Китайской продукции в Персидском заливе в настоящее время практически нет.

В целом в регионе Европа – Ближний Восток происходит некоторое выравнивание цен на горячекатаные рулоны в интервале $600-650 за т CFR. И в случае отсутствия резких движений со стороны поставщиков они могут стабилизироваться на этом уровне, чтобы в конце года сделать попытку повышения.

Труба бесшовная

Труба электросварная

Трубы DIN, ASTM

Труба нефтегазопроводная

Труба нержавеющая

Газлифтные трубы

Арматура термоупрочненная

Арматурная сталь

Уголок

Швеллер

Армированная сталь

Заготовка

Сталь с морским регистром

Нержавеющий металлопрокат

Алюминиевый профиль

Шестигранник

Круг стальнoй (пруток)

Сетки металлические

Биметалл

Composite material (bimetal)

Лист просечно-вытяжной

Метизы DIN, EN, BS, ASME, ANSI

Биметаллы для электротехники

20Х23Н18

20Х20Н14С2

10Г2С1

5ХНМ

30ХГТ

32НКД

Полезная информация